За да стане България пълноправен член на eврозоната, трябва да отговаря на формални изисквания, т.нар. Маастрихтски критерии. Нека разгледаме дали България ги покрива към момента.

Първият показател е за устойчивостта на дългосрочните лихвени проценти. Според данните за 2022 г. България е сред страните, представящи се най-добре в ЕС със стойност от 1,53%. Трите страни с най-добри резултати по този показател са Литва, Германия и Нидерландия със среден резултат 1,04%. А референтната стойност, праг за допускане в еврозоната, е 3,04%. Следователно, по този показател нямаме проблем. Вторият е за устойчивостта на публичните финанси. Тук страната ни отново е сред отличниците и покрива и двете референтни стойности за дълг и дефицит (3% дефицит и 60% дълг от БВП). Бюджетното ни салдо за 2022 г. например е отрицателно в размер на 2,95%, а размерът на държавния дълг като дял от БВП е 37,1 млрд. лв., което е около 22,9% от прогнозирания БВП по текущи цени за 2022 г. България е сред държавите, които поддържат най-строгата фискална дисциплина в ЕС през последното десетилетие.

Третият показател е за стабилността на валутния курс. Тук няма нужда от особен коментар, тъй като от 25 г. сме във “валутен борд” с фиксиран курс между лева и еврото и е очевидно, че нямаме проблем с този критерий.

Четвъртият показател е за нивото на инфлацията. Данните на Евростат показват съществени различия между страните – от 5,5% годишна инфлация в Испания до 25% в Унгария. България с 14,3% е сред държавите с по-висока стойност от средната за ЕС. Трите страни с най-ниска инфлация са Испания, Люксембург и Франция – средният им показател е 6,1%. За съжаление,

България през 2022 г. е била 6,7 процентни пункта над прага,

необходим за влизане в еврозоната. Следователно, страната ни не покрива единствено критерия за инфлацията. Припомням, че Хърватия също не покриваше критериите за дълг като дял от БВП, но бе приета в еврозоната. Това поставя проблема до голяма степен на политическа основа.

Ще се увеличи ли инфлацията, ако влезем в еврозоната?

Справка в Евростат показва, че годишната инфлация в трите балтийски икономики е по-ниска след приемането им в еврозоната, отколкото преди това. Същото може да се каже и за Хърватия, която бе обект на сериозни спекулации в първите дни на 2023 г. – данните за януари потвърдиха, че отчита най-ниския ръст на инфлация спрямо всички държави (едва 0,2% на месечна база във верижен индекс).

Всички емпирични проучвания по темата показват, че ефектът върху инфлацията от смяната на конкретна национална валута с евро и влизането в еврозоната е оценен от 0,09 до 0,6 пр. п. Това е незначително спрямо общото ниво на инфлацията, което регистрира страна като България през последните 24 месеца.

А какво ще се случи с доходите?

Извън инфлационните заблуди е налице и кампания, която твърди, че доходите на хората ще намалеят или ще останат непроменени. Това също не почива на реални факти, тъй като ако вземем отново за сравнение балтийските държави, които са доста близки по развитие до икономиката ни, може да се види как нараства степента на реална конвергенция в доходите в годините след приемането им в еврозоната.

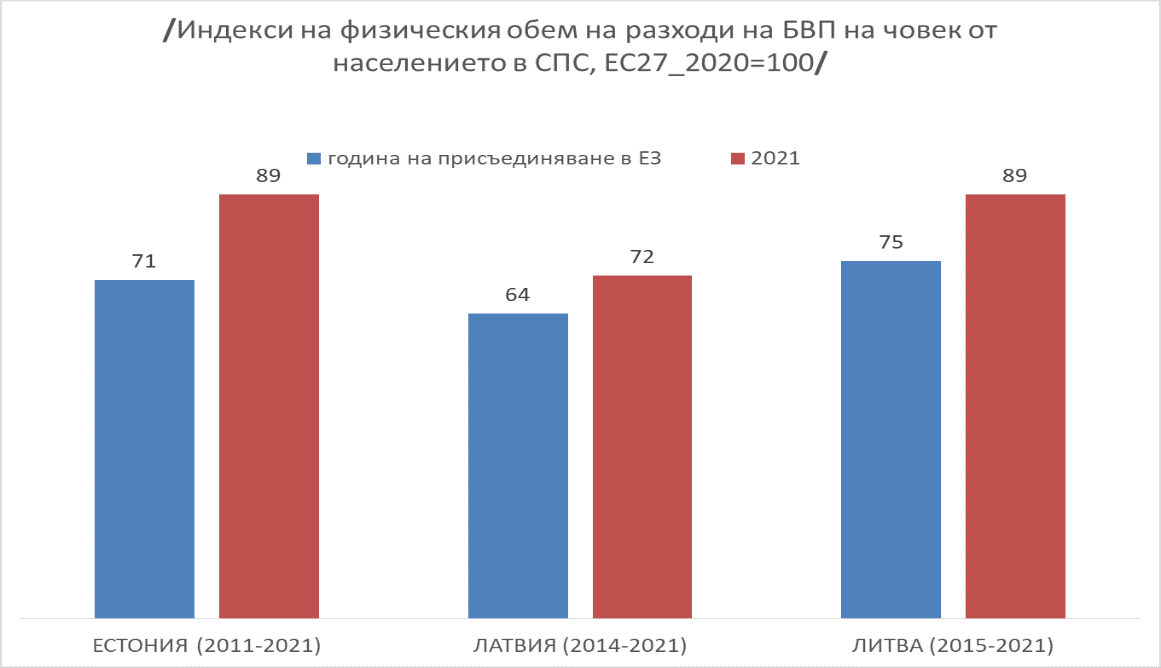

БВП на човек от населението по средна покупателна стойност (СПС) нараства значително в резултат от членството. Това означава, че степента на реална конвергенция в доходите се катализира като процес. (Виж графиката) Динамиката на този индикатор в България е доста по-слаба, също и в останалите членки на ЕС извън еврозоната.

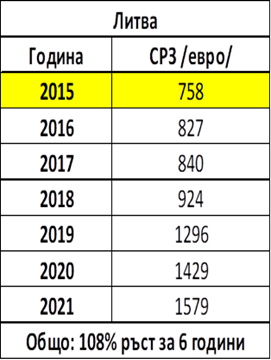

Още по-показателен е примерът със средната работна заплата. В Латвия е нараснала с 67% за 7-те години след приемането на еврото. В Литва само за 6 г. СРЗ е нараснала със 108% (от 758 евро през 2015 г. до 1579 евро през 2021 г.). Следователно, има обективни предпоставки доходите да нарастват по-бързо в сравнение с преди, а не обратното.

Какви са ползите от членството на България в еврозоната?

– Възможност за насърчаване на реалната конвергенция в страната и начална точка за по-бързо доближаване до средните европейски доходи;

– Абсолютна предпоставка за увеличение на инвестициите в страната;

– Значително намаление на трансакционните такси при износ и внос на стоки и услуги – според оценки за вече присъединили се страни 1% от БВП;

– Спад на инфлацията – от 10-те страни с най-висока инфлация в Европа за 2022 г. 6 не са част от еврозоната;

– Намаление на лихвените плащания – те могат да са с 1,5 млрд. лв. по-малко, отколкото плащаме в момента;

– България ще може да получава кредити директно от ЕЦБ и да прилага парична политика, която липсваше в условията на валутен борд;

Подобряване на кредитния рейтинг с минимум 1 стъпка. Това ще рефлектира и върху подобряване на условията по кредитите на домакинствата и фирмите;

– Подобряване на устойчивостта на страната и бърза синхронизация на бизнес цикъла;

– По-лесно сравняване на цените между отделните страни членки, което засилва конкурентоспособността;

– Повишение на вътрешното търсене, което е двигателят на растеж на БВП в страната ни през последните години;

– Право България активно да участва във всички решения, отнасящи се до еврозоната;

Обвързаността на лева с евро създава условия за по-плавен преход и няма да доведе до появата на валутен риск;

– Според МВФ “…в дългосрочен план приемането на еврото може да повиши БВП с допълнителни 20–25%”.

Какви са рисковете?

Неофициален доклад на БНБ посочва:

– По-ниските доходи да породят специфични шокове, като на икономиката да ѝ е трудно да се адаптира;

– Ниското ниво на конвергенцията е предпоставка за възникване на различни по размер и степен на симетрия шокове в България и еврозоната, което в определени ситуации би направило общата парична политика неподходяща за българската икономика.

– Тъй като паричната политика на ЕЦБ ще е фокусирана върху еврозоната като цяло, а България е малка икономика в състава ѝ, тази политика може да не е оптимална за страната ни.

– Заради паричния съвет присъединяването на България към еврозоната няма да доведе до коренна промяна в начина на провеждане на паричната политика.

Споделянето на кредитния риск носи рискове за баланса на БНБ.

– Улесняване на достъпа на банките до ликвидност, което създава риск от прекомерно заемане на средства и изпадане в неплатежоспособност.

Но тези опасения са само теоретични. България и в момента няма самостоятелна парична политика, което елиминира значимостта на първите четири риска.

Петият по-скоро е за очакваните промени в структурата на БНБ, а не толкова за реални опасности за икономиката. Предизвикателство шест може да се разглежда на теория и като възможност – много зависи какви регулации ще има над банковия сектор и дали тези капитали ще бъдат насочени по адекватен начин.

Извън тези опасения всичко останало може да се дефинира като чист популизъм, зад който не стоят никакви факти и реално проверени хипотези. За България е от ключово значение провеждането на адекватна информационна кампания в обществото. Тя трябва да посочи фактическото състояние на основните макроикономически, фискални и парични параметри на достъпен език, като на базата на тях се обяснява какви ще са ползите от членството в еврозоната. Това е единственият начин за спиране на популистката реторика.